アドバイザーナビ株式会社 代表取締役社長。野村證券を経て2019年に同社を創業。投資家とIFAのマッチング事業を展開し、金融業界の透明性向上に尽力している。

- 70代におすすめの投資先が知りたい

- 70代の資産運用におけるポイントを理解したい

- 70代がNISAをどう活用すべきか知りたい

『人生100年時代』という言葉が一般的になってきた現在では、70代から資産運用を始める人も増えている。

「70代に適した投資先が知りたい」「70代からNISAを始めても意味があるのか」「周りの70代がどのような運用をしているか気になる」などと考えている方も多いだろう。

本記事では、実際に投資を行っている70代に対するアンケート結果の内容を参考に、70代の投資実態やおすすめの資産運用ポートフォリオなどを紹介する。

これから資産運用を始めようと思っている方は、ぜひ本記事を参考にしてみてほしい。

資産運用ナビ

- 60秒で簡単検索!

- 自分に合った資産運用アドバイザーが見つかる!

- 相談料は完全無料!

\あなたに合うアドバイザーがすぐに分かる/

なぜ70代から資産運用を始めるべきなのか

まずは、70代から資産運用を始めた方が良い理由について解説していく。

年金や退職金だけではゆとりある老後を送れない

日本では医療の発達などにより高齢化が進んでおり、「人生100年時代」という言葉も一般的になってきた。

70代といえば一般的に高齢世代ではあるものの、100歳まで生きると仮定するとまだまだ老後の人生は長い。

豊かな老後の人生を送るためには当然お金が必要となるものの、年金や退職金だけでは十分に資金を準備できない可能性もある。

生命保険文化センターの「生活保障に関する調査(2022年度)」によると、夫婦2人の老後の最低日常生活費は月額23.2万円、ゆとりある老後生活費は月額37.9万円となっている。

仮に、70歳からの生活費をすべてそれまでの貯蓄で賄う場合、100歳までの30年間では最低日常生活費として8,352万円、ゆとりある老後生活費としては1億3,644万円が必要となる。

実際には年金による収入などもあるため、この全額を準備する必要はないが、年金収入だけでは十分に資金を賄えない可能性もある。

夫婦の両方が厚生年金に入っている場合や、退職金が潤沢に支払われた場合などは良いが、国民年金に加入している自営業者の世帯や夫婦のどちらかが専業主婦(夫)である世帯などは、生活費を賄うだけの年金が支払われない可能性も高い。

ゆとりある老後を送るためには、貯蓄を節約しながら取り崩しつつ、資産運用によってお金を増やすことが重要となる。

物価上昇や突然の支出などにも対応する必要がある

上記で解説した通り、老後は普通に生活するだけでも非常にたくさんのお金が必要となるが、予期せぬ支出が生じるとさらにたくさんのお金が必要となる。

突然のケガや病気、親族の冠婚葬祭など生きているとお金が必要となる場面は多いため、余裕を持ってお金を準備していくことが重要だ。

また、今後の数十年間でインフレが進んでいった場合、どんどん身の回りのものの値段は上がっていく。

預金だけではインフレに対応できず、資産の目減りにつながってしまうため、インフレに対応できる金融商品を保有するのをおすすめする。

資産運用しながらお金を取り崩すことで資産寿命を延ばせる

70代で老後資金について考える際は「資産寿命」を考慮する必要がある。

資産寿命とは、「老後生活を送るにあたって、これまで積み上げてきた資産が尽きるまでの期間」のことだ。

豊かな老後生活を送るためには、資産寿命を延ばすことが重要なポイントとなる。

例えば、70歳時点で3,000万円の貯蓄があり、毎年120万円を取り崩すとすると25年間で貯蓄はゼロとなる。

しかし、毎年3%の利回りで運用をしながら取り崩すと、30年後の100歳でも約1,500万円の資産が残るという計算だ。

資産運用をしてお金を増やしながら必要な部分を取り崩すことで、資産の寿命を延ばしていける。

\ あなたに合うアドバイザーを診断 /

70代の投資実態

それでは、弊社で実施したアンケート結果を元に、70代の投資実態について確認していこう。

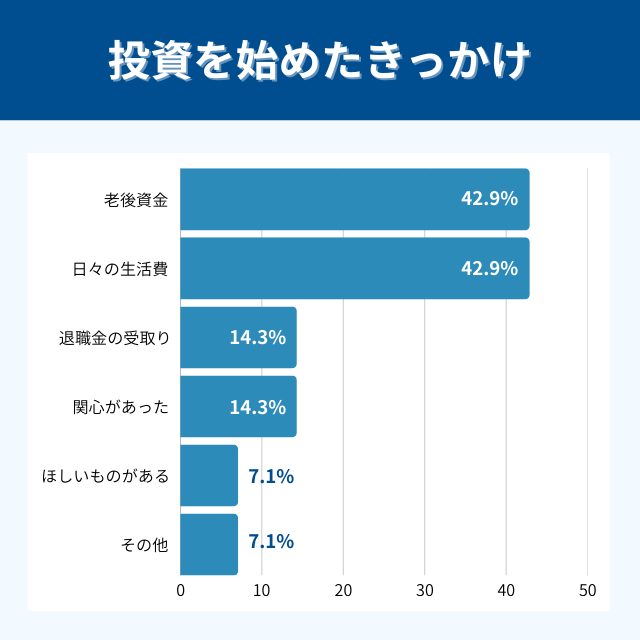

投資を始めたきっかけ

「投資を始めたきっかけは何ですか?」という質問に対しては、以下のような回答結果となった。

| 老後資金を貯めるため | 42.9% |

|---|---|

| 日々の生活費の足しにするため | 42.9% |

| 退職金を受け取ったから | 14.3% |

| もともと興味があったから | 14.3% |

| 欲しいものを買う資金を 貯めるため | 7.1% |

| その他 | 7.1% |

「老後資金を貯めるため」と「日々の生活費の足しにするため」という回答が最も多く、どちらも42.9%という回答率だった。

70代という年代では、現在〜将来にかけての生活資金を確保することという目的が最優先されるようだ。

他の年代で回答されていた「子供の教育費のため」「新NISAが始まったから」「SNSやYouTubeを見て興味を持ったから」といった回答はなかった。

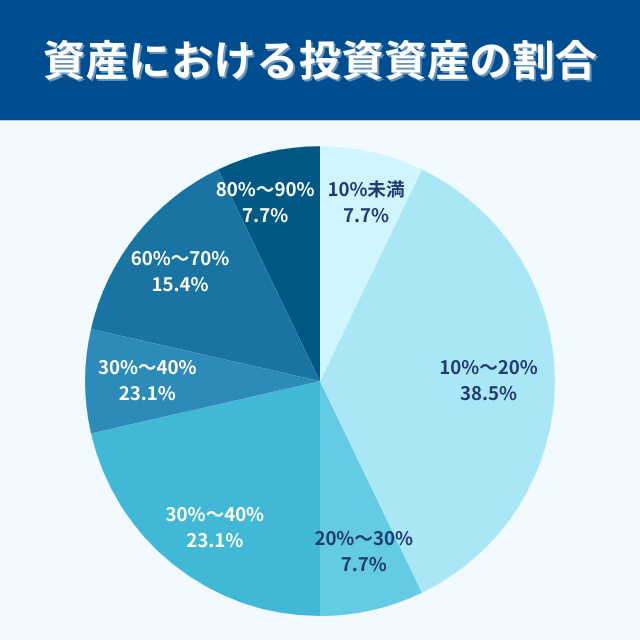

資産における投資割合

「保有資産における投資資産の割合を教えてください。」という質問に対しては、以下のような結果が得られた。

| 10%未満 | 7.7% |

|---|---|

| 10%以上20%未満 | 38.5% |

| 20%以上30%未満 | 7.7% |

| 30%以上40%未満 | 23.1% |

| 40%以上50%未満 | 7.7% |

| 50%以上60%未満 | 0.0% |

| 60%以上70%未満 | 15.4% |

| 70%以上80%未満 | 0.0% |

| 80%以上90%未満 | 7.7% |

| 90%以上 | 0.0% |

保有資産における投資資産の割合については、「10%以上20%未満」という回答が最も多く、38.5%となった。次に「30%以上40%未満」が多く、23.1%であった。

70代という年齢では、資産の大部分を運用に回すというよりも、限られた一部を投資に回している人が多いようだ。

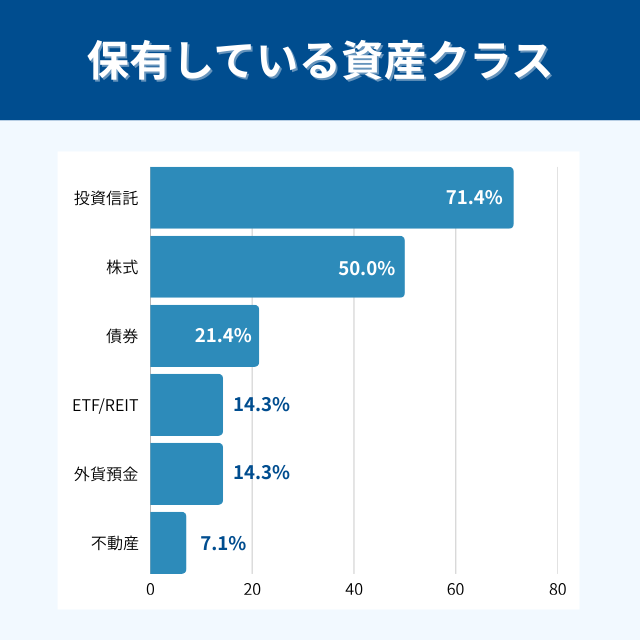

保有している資産クラス

「どの資産クラスで運用していますか?」という質問に対しては、以下のような回答結果が得られた。

| 投資信託 | 71.4% |

|---|---|

| 株式 | 50.0% |

| 債券 | 21.4% |

| ETF・REIT | 14.3% |

| 外貨預金 | 14.3% |

| 不動産 | 7.1% |

「投資信託」という答えが最も多く、7割以上の人が保有していると回答した。

次に、株式や債券といった伝統的金融資産の保有率が高く、ETFやREIT、外貨預金、不動産などで運用している人も少数いた。

若者世代で多かった「FX」については、70代の世代で保有していると回答した人はいなかった。

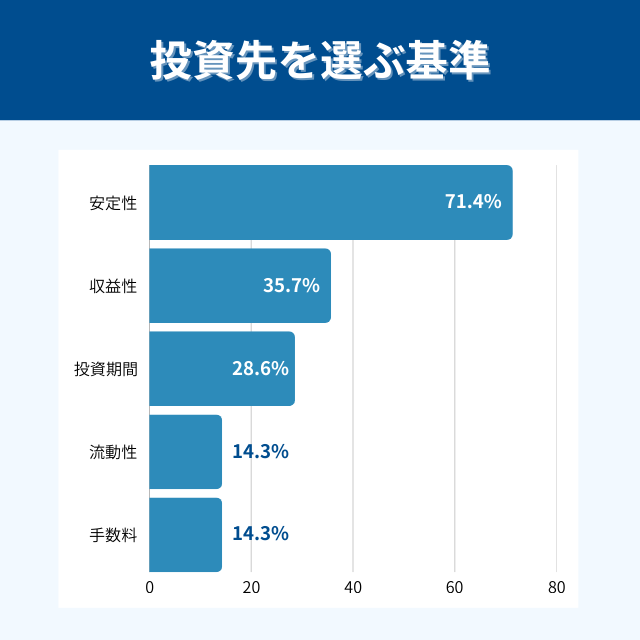

投資先を選ぶ基準

「あなたが投資先を選ぶ基準を教えてください。」という質問に対しては、以下のような回答が得られた。

| 安定性 (リスク) | 71.4% |

|---|---|

| 収益性 (期待リターン) | 35.7% |

| 投資期間 | 28.6% |

| 流動性 (換金しやすさ) | 14.3% |

| 手数料 | 14.3% |

「安定性(リスク)」を重視する人が最も多く、約7割の人が回答していた。

「投資期間」という回答率が高いのは、70代という年代ならではだと言えるだろう。

自分が元気なうちに投資を終えたい、次の世代には現金で遺したい、と考える人は「投資期間」や「流動性」を重視すると推測できる。

\ あなたに合うアドバイザーを診断 /

【タイプ別】70代から始める資産運用のアプローチ方法

70代からの資産運用では、一人ひとりの状況によって最適なアプローチが異なる。

自分がどのタイプに当てはまるかを確認してから、具体的な運用方法を検討しよう。

タイプ1:生活費の補填が必要な方

年金だけでは生活費が足りず、近い将来に資産を取り崩す必要がある方は、以下のポイントを重視しよう。

- 現金・預金の比率を高めに設定する(資産の50%以上を目安に)

- 投資は低リスク商品(債券型投資信託、バランスファンド等)を中心に

- 毎月の取り崩し額を事前に計算し、計画的に取り崩す

- NISAは成長投資枠で高配当株や分配金のある商品を検討

タイプ2:年金で生活費を賄えている方

年金収入で基本的な生活費を賄えており、資産は長期で運用できる方は、以下のアプローチが可能だ。

- 投資比率をやや高めに設定できる(資産の30〜50%程度)

- インデックスファンドを活用した分散投資

- 取り崩しは急がず、運用を継続しながら資産寿命を延ばす

- NISAはつみたて投資枠と成長投資枠の併用を検討

タイプ3:相続・資産承継を重視する方

自分の生活よりも、子や孫への資産承継を重視する方は、以下の点に注意しよう。

- 資産の管理・整理を早めに行う

- 家族と資産状況を共有し、将来の手続きをスムーズにする

- 認知症などへの備えとして、任意後見制度や家族信託を検討

- 投資商品は管理しやすいシンプルな構成にする

70代におすすめの投資先

70代におすすめの投資先とは何なのだろうか。

「あなたが思う、70代におすすめの投資先はどれですか?」という質問に対しては、以下のような回答結果が得られた。

| 投資信託 | 42.9% |

|---|---|

| 債券 | 21.4% |

| 株式 | 14.3% |

| 不動産 | 7.1% |

| 外貨預金 | 7.1% |

| その他 | 7.1% |

上位にランクインした「投資信託」「債券」「株式」について、それぞれどのような金融商品なのか、どのような点が70代におすすめなのかを確認していこう。

投資信託

投資信託は、株式や債券などさまざまな金融商品をパッケージングした運用商品だ。

複数の投資家から集めた資金を運用会社のファンドマネージャーの指示のもと運用して、運用によって得られた収益が投資家に分配されるという仕組みだ。

投資信託がおすすめな理由としては、以下のようなものがあった。

- 複数の銘柄に分散して投資をすることでリスクを低減できる

- プロのファンドマネージャーに運用を任せられる

- インターネットなどで情報を十分に得られるため商品を選びやすい

【70代におすすめの投資信託の種類】

- バランスファンド

株式と債券を自動で配分してくれるため、自分でリバランスする手間が省ける - インデックスファンド

低コストで市場全体に分散投資できる - ターゲットイヤーファンド

目標年に向けて自動的にリスクを下げてくれる

債券

債券は、国や企業などの発行体が、投資家から資金を借りるために発行する金融商品だ。

債券には償還期限が定められており、満期になると投資元本が戻ってくる。

運用期間中は利息を受け取れるため、定期的なインカムゲインが欲しいという投資家にも人気がある。

債券がおすすめな理由としては、以下のような回答があった。

- リスクが低いため安全に運用しやすい

- 預金よりも金利が高い

- 償還期限まで保有すれば基本的に投資額が戻ってくる

【70代におすすめの債券】

- 個人向け国債(変動10年)

元本保証で、1年経過後はいつでも換金可能 - 社債

国債より利回りが高いが、発行企業の信用リスクがある

株式

株式は、株式会社が資金を集めるために発行する証券のことだ。

安い値段で購入して高い値段で売却すれば、その分の値上がり益を受け取れる。

銘柄によっては値動きが激しいものもあり、リスクの見極めが重要となる。

株式がおすすめな理由としては、以下のようなものがあった。

- 短期間で大きな収益が見込める

- 少ない資金でも一定の収益が期待できる

【70代が株式投資をするときの注意点】

- 個別株は値動きが大きいため、資産の一部(10〜20%程度)に留める

- 高配当株を選ぶことで、定期的な配当収入を得られる

- 新興国株や小型株など値動きの激しい銘柄は避ける

資産運用、誰に相談する?

簡単な質問に回答するだけ!

あなたに合った資産運用アドバイザーを紹介

\ 簡単60秒!相談料は無料 /

70代のための新NISA活用法

70代でも新NISAは十分に活用できる。ここでは、制度の概要と70代ならではの活用法を解説する。

新NISAの基本情報

新NISAは2024年1月から開始された制度で、投資から得られる利益が非課税になる。

主な特徴は以下の通りだ。

- 口座開設の条件

-

- 日本国内に住む18歳以上であれば誰でも開設可能

- 年齢の上限はなく、70代・80代でも口座開設できる

- 年間投資枠

-

- つみたて投資枠:年間120万円

- 成長投資枠:年間240万円

- 合計:年間最大360万円

- 非課税保有限度額(生涯枠)

-

- 総枠:1,800万円

- うち成長投資枠:1,200万円まで

- つみたて投資枠のみで1,800万円を使い切ることも可能

- 非課税保有期間

-

無期限(いつまでも非課税で保有できる)

- 枠の再利用

-

売却した場合、翌年以降に売却した商品の取得価額分の枠が復活する

- 出典:金融庁「NISAを知る」

70代のNISA枠の使い分け方

70代は「資産を増やす」よりも「資産を活用しながら寿命を延ばす」フェーズであることを踏まえ、以下のような使い分けが効果的だ。

つみたて投資枠の活用法

つみたて投資枠は、長期・積立・分散投資に適した投資信託が対象となる。

- おすすめ商品:低コストのインデックスファンド、バランスファンド

- 活用のポイント:資産の土台として、値動きの安定した商品を積み立てる

- 70代での注意点:毎月の積立額は無理のない範囲に設定する

成長投資枠の活用法

成長投資枠は、株式やETF、REITなど幅広い商品が対象となる。

- おすすめ商品:高配当株、ETF(上場投資信託)、J-REIT(不動産投資信託)

- 活用のポイント:配当金や分配金などのキャッシュフローを得られる商品を選ぶ

- 70代での注意点:利回りだけで選ばず、銘柄の安定性も重視する

【枠の使い分け例】

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 役割 | 資産の土台づくり | キャッシュフロー確保 |

| 商品例 | 全世界株式インデックス バランスファンド | 高配当株 J-REIT 債券型ETF |

| 年間 投資額 | 年60万円 (月5万円) | 年120万円 |

退職金をNISAに一括投資してもいい?

退職金などまとまった資金をNISAで運用したいと考える方も多いだろう。

ただし、以下の点に注意が必要だ。

一括投資のリスク

- 購入タイミングによっては高値掴みになる可能性がある

- 相場下落時に大きな損失を被る可能性がある

- 一度に全額を投資せず、1〜2年程度かけて分割投資する

- 生活防衛資金(生活費の1〜2年分)は現金で確保しておく

- まずは少額から始めて、自分に合った投資スタイルを見つける

70代におすすめの運用ポートフォリオ

70代におすすめの運用ポートフォリオについて、実際に運用している人のポートフォリオを参考にして解説する。

安定型

あまりリスクを取りたくないという人は、以下のようなポートフォリオがおすすめだ。

| 資産クラス | 割合 |

|---|---|

| 現金・預金 | 50% |

| 債券 | 30% |

| 株式 | 20% |

- まず生活費の2年分を現金・預金で確保する

- 残りの資金を債券型投資信託とバランスファンドに分散

- 投資信託は2〜3本に絞り、管理をシンプルに

- 一括ではなく6ヶ月〜1年かけて分割投資

債券を資産の中心に組み入れることで、安定性を重視しながらインカムゲインも期待できる。リスク許容度に応じて、国内外の資産に分散させると良いだろう。

また、投資信託や不動産などその他の金融商品に資産を分散させることでも、リスク軽減効果を得られる。

アンケート回答者の中にも、「株式20%、債券40%、投資信託10%、不動産30%」のように、債券を中心に投資しながら複数の資産に分散して投資している人がいた。

バランス型

バランスをとりつつ運用を行いたいという方は、以下のようなポートフォリオを参考にしてみよう。

| 資産クラス | 割合 |

|---|---|

| 現金・預金 | 30% |

| 債券 | 35% |

| 株式 | 35% |

- 生活費の1〜2年分を現金で確保

- 株式と債券を50:50で組み合わせたバランスファンドを活用

- またはインデックスファンド2本(株式型・債券型)で自分で配分

- 投資信託の本数は3〜4本までに抑える

債券と株式の比率を同じにすることで、インカムゲインを確保しながらキャピタルゲインも狙いやすくなる。

ただし、新興国の資産などは値動きが激しいため、あまりリスクを取れない70代にはお勧めできない。

なるべく国内資産や先進国の資産を中心に保有するのがおすすめだ。

アンケート回答者の中にも「株式50%、債券50%」で資産を均等に分けて投資している人がいた。

成長型

ある程度リスクを取って収益を狙いたいという人は、以下のようなポートフォリオを検討してみよう。

| 資産クラス | 割合 |

|---|---|

| 現金・預金 | 20% |

| 債券 | 20% |

| 株式 | 60% |

- 最低でも生活費の1年分は現金で確保

- 株式はインデックスファンドを中心に、高配当株を一部組み入れ

- 債券は個人向け国債や債券型投資信託で安定性を確保

- 相場下落時に備えて、取り崩しルールを事前に決めておく

株式タイプのファンドと債券タイプのファンドに資産を分けて投資するのもおすすめだ。

その場合は、なるべくコストの低いインデックスファンドを活用するようにしよう。

ただし、あまりにもたくさんの銘柄に投資をしてしまうと、ポートフォリオの管理が面倒になる場合もあるため、投資信託の購入は多くても3〜4本程度にしておくのを推奨する。

\ あなたの条件に合うアドバイザーを紹介 /

70代の資産運用の注意点

70代が資産運用をする際は、いくつか注意したいポイントがある。

過度なリスクを取らない

あまりにもハイリスク・ハイリターンな金融商品に投資するのはおすすめしない。

70代という年齢では、20代・30代に比べて投資に充てられる期間が少ない。

そのため、大きく損失が出ると元通りの水準に回復するのが難しいことも考えられる。

基本的にはリスクを抑えつつ、安定的に運用することを心がけよう。

まとまった資金を一気に投資しない

退職金やこれまでの貯蓄などまとまった資金を保有している方も多いだろう。

しかし、資産の大部分をまとめて投資してしまうと、金融商品の購入価格に偏りが生じ、損失リスクが高まってしまう。

そのため、まとまった資金を投資に回すという場合も、なるべく何回かのタイミングに分散して投資するのがおすすめだ。

また、貯蓄のほとんどを投資に回してしまうと、予期せぬ支出が生じた際に現金が足りなくなってしまう可能性もある。

老後生活を破綻させないためにも、緊急資金は余裕を持って確保した上で、どのくらいの金額を投資に回すかを検討しよう。

長期目線で運用する

長期目線での投資を行った方が、価格の変動リスクが小さくなる傾向がある。

70代だとどうしても短期間の運用を希望しがちだが、短期でリターンを狙おうと思うと、ハイリスクな運用になりやすい。

そのため、なるべく長期目線で運用しつつ、どうしても短期での運用を希望する場合は、期限が決められた債券や定期預金なども活用しながら投資を行うのが良いだろう。

\ あなたの条件に合うアドバイザーを紹介 /

70代が資産運用するなら誰に相談するべき?

70代がこれから資産運用を始めるなら、資産運用のプロに相談するのがおすすめだ。

ここでは、専門家に相談するべき理由や、おすすめの相談先を詳しく紹介する。

70代が資産運用を専門家に相談するべき理由

70代が適切に資産運用を行うためには、現在の金融資産や家計の収支、今後のライフプランなどを考慮した上で、資産寿命を延ばすための方法を検討する必要がある。

資産運用の専門家に相談することで、正しい知識や最新の情報に基づく運用プランを立てやすくなるというメリットがある。

金融商品の仕組みやリスクについても専門家から丁寧に教えてくれるため、自分で調べて理解するという手間が省けるのも魅力的だ。

親身になって相談に乗ってくれる専門家を見つけることで、スムーズに資産運用を始められるだろう。

IFAを活用するメリット

資産運用の相談先に迷うという方は、IFA(独立系ファイナンシャルプランナー)の活用がおすすめだ。

IFAは、特定の企業に属さずに資産運用のアドバイスや金融商品の選定などを行ってくれる資産運用のプロだ。

証券会社や銀行などの営業担当者と異なり、販売ノルマや会社の営業方針などに提案内容が左右されないというメリットがある。

中立的な立場から顧客目線での助言をしてほしいと考える方にとってぴったりな相談先だろう。

IFA検索サービス「資産運用ナビ」

IFAを資産運用に活用する際は、自分に合ったアドバイザー選びが重要だ。

IFA検索サービス「資産運用ナビ」を利用すれば、年齢や金融資産、住まいなどから相性の良いアドバイザーが自動で検索される。

検索されたアドバイザー候補の中から、経歴や保有資格、実績などを確認した上で気になるアドバイザーを自分で選択できる。

アドバイザーへの相談は全国47都道府県どこからでも可能なので、自宅の近くに相談できる先がないという方にもおすすめだ。

これから資産運用を始めようと考えている70代の方は、ぜひIFA検索サービス「資産運用ナビ」を利用してみてほしい。

\ あなたの条件に合うアドバイザーを紹介 /

70代の資産運用は専門家に相談しながら進めよう

70代は、今ある資産の寿命を延ばすためにも資産運用を行うのをおすすめする。

債券など低リスクな商品を中心としてポートフォリオを組むことで、リスクを抑えつつ安定的なリターンを確保しやすくなるだろう。

ただし、運用ポートフォリオを組む際は、自分の年齢や投資経験、金融資産などに合わせて慎重に銘柄を選び、資産配分を検討する必要がある。

資産運用のプロであるIFAを利用することで、資産運用の初心者でも無理なく運用計画を立てやすいだろう。

自分に合ったIFAを探したいなら、IFA検索サービス「資産運用ナビ」を利用してみてはいかがだろうか。

\ あなたの資産を任せられるプロがいる /

70代の資産運用に関するQ&A

\ あなたの資産を任せられるプロがいる /